60岁以上老人占总人口16.7%!是时候考虑商保养老了!

发布时间:2017-09-18 来源:

导读:近日,国务院办公厅对外发布《关于加快发展商业养老保险的若干意见》,提出到2020年使商业养老保险成为个人和家庭商业养老保障计划的主要承担者。而保监会相关负责人表示,这个《意见》的提出意味着商业养老保险在退休后待遇中的比重将增加。

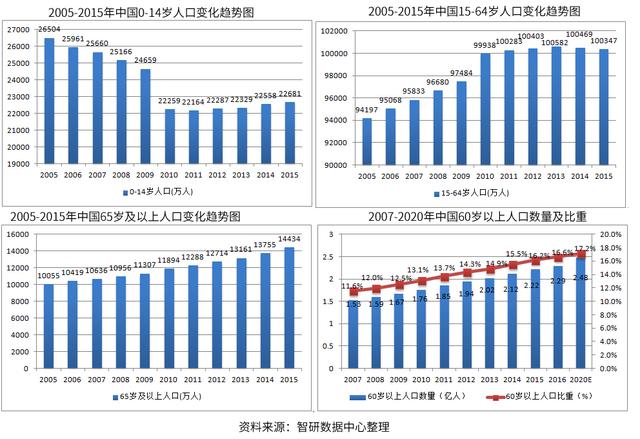

8月3日,民政部官网发布《2016年社会服务发展统计公报》,数据显示:截至2016年底,全国60岁及以上老年人口23086万人,占总人口的16.7%,其中65岁及以上人口15003万人,占总人口的10.8%。

老人占全国总人数的比重

根据智研数据中心整理:

预计到2020年,老年人口达到2.48亿,老龄化水平达到17.17%,其中80岁以上老年人口将达到3067万人;2025年,六十岁以上人口将达到3亿,成为超老年型国家。

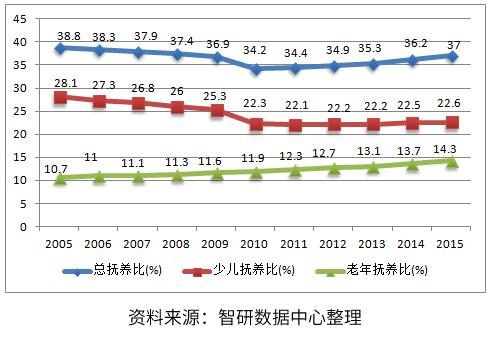

2005-2015年中国总抚养比、少儿抚养比、老年抚养比情况

据预测,我国老年抚养比也将由目前的2.8:1达到2050年的1.3:1。

这是一个可怕的数据,要知道1.3个工作人口要供养一个老人,压力是何等的巨大,所以未来养老绝对是比买房更加困难的事情。

当然,国家出台了很多相关的政策,就比如:近日,国务院办公厅对外发布《关于加快发展商业养老保险的若干意见》,提出国家支持商业保险机构开发多样化商业养老保险产品。专家表示,此次意见出台有利于逐步构建以商业养老保险为主的养老保障体系第三支柱,也有助于使得商业养老保险成为个人和家庭商业养老保障计划的主要承担者。

《意见》的提出,到2020年使商业养老保险成为个人和家庭商业养老保障计划的主要承担者。而保监会相关负责人表示,这个《意见》的提出意味着商业养老保险在退休后待遇中的比重将增加。

现在各大媒体都在报道养老金空账的消息,从实际情况来看,整体养老金仍是盈余。当然不能否认养老金确实存在一定问题,比如养老金入不敷出的省份在增加。

中国老龄化日益严重,关于养老的话题也愈来愈多,未来养老问题成为很多人担心和发愁的问题。

就现在的养老保险构成来看,社会养老保险只能满足我们退休后的基本生活保障,不想要自己退休后的生活有明显的退化,要么有足够的存款(养老钱),要么就需要购置商业保险用来养老。商业养老保险不是固定不变的,可以根据个人和家庭情况进行差异化购买和配置。

虽然此《意见》的提出,商业险的比重将加重,未来发挥的作用更不容忽视,但是落实起来会出现一些难点。

1.五险一金的缴纳,负担过重,会减少商业保险的购买力

其实,作为保险销售员或代理人经常能听到这样的话:社保都快交不起了,哪有钱买保险呢?现在五险一金的缴纳占到总工资额的40%-50%之间,其中单位缴纳30%左右,个人缴纳10%左右;再加上公积金,企业缴纳部分达到40%以上,个人也缴纳达到20%以上。不管是对于个人还是企业来说,负担都过于重了。在这个负担过重的情况下,哪有更多的钱的去购买保险,即使是想购买,也是心有力而力不足。

2.商业养老保险想要让大众接受需要更多更长的时间

保险行业在大众的声誉并不是很好,而大众的保险意识也不强,更主要的是大众对于保险接受度偏低,想要在这样一个社会大环境推广商业养老保险,需要更多时间让大众了解商业养老保险,接受商业养老保险。

3.商业养老保险需要有更多更好的产品,才能更具有竞争力

从理财的角度来看,很多人似乎对楼盘、股市、基金、理财产品更为熟悉和动心,由于对商业养老保险不了解,同时目前我国的商业养老保险规模非常小,还出于起步阶段,产品不仅选择范围小,收益等也不具有很大竞争力。想要大众用商业养老保险养老的话,就需要开发更具有竞争力的产品,这个产品开发也困难重重,不是一朝一夕的。

4.大众在商业保险上对健康的预防比养老意识更强

在健康险和商业养老保险两者的选择上,绝大多数用户会选择健康险,因为考虑到:年纪大了,避免因为出现疾病而让家庭落入深渊,健康险会更为重要,人人都要健康。同时,商业养老保险属于理财产品,对经济消费能力要求比较高,所以一般用户都不会选择。

虽然商业养老保险的推广和接受可能会存在很多困难,但是并不能阻碍作为第三支柱的商业养老金向前走的步伐!

目前保险市场上的养老保险包括个人养老保险和团体养老保险。

个人养老保险:根据个人和家庭的需求购买,用于自身的养老保险保障,到一定年龄便可领取。

团体养老保险:企业为解决养老问题,给员工一起购买,属于一种福利保障,补充养老保险。

养老保险有哪些类型:

1.传统型养老保险

传统型养老保险在与保险公司签订保险合同时,能够预期到什么时候开始领取养老金和领取多少钱,一般的固定利率在2.0%-2.4%,虽然会有变化,但是一般会和当时的银行利率水平相当。

2.分红型养老保险

这类产品通常由保底预定利率和不确定的分红利益组成。一般保底预定利率比传统养老险稍低,一般只有1.5%-2.0%,这部分是确定的。而不确定的分红收益要根据保险公司的投资和经营业绩获得。

3.万能型寿险

万能型寿险在扣除部分初始费用和保障成本后,保费进入个人投资账户,有保底收益,一般在1.75%-2.5%,有的与银行一年期定期税后利率挂钩。除了必须满足约定的最低收益外,还有不确定的“额外收益”。

4.投资连结保险

投资连结保险是一种基金,是一种长期投资产品,设有不同风险类型的账户,与不同投资品种的收益挂钩。投资连结保险不设保底收益,保险公司只是收取账户管理费,盈亏由个人自负。

提醒:不同类型的养老保险产品,理财投资风险是不同的,每个人在选择时要按照自己的实际风险承受能力和支出预算等因素进行综合考虑。

如何正确购买养老保险?

目前有两种预估方法:

1.通过补充商业养老保险来倒推每年要存多少钱:个人需准备的养老金金额=预估退休养老金需求-预估社保养老金金额

2. 强制储蓄个人10%-20%的收入,来为自己购买一份专款专用的商业养老保险。

以上两种方法,大家可以根据个人和家庭的实际需求进行购买养老保险。

另外,《意见》明确,个人税收递延型商业养老保险试点要在今年年底前启动试点。对此,保监会相关负责人表示,目前开展税延养老保险试点的时机已成熟,条件已具备。所以商业养老保险将成为个人养老主要承担者这句话正在一步步实施。

但是很多用户还是有此疑问,商业养老保险真的能担当重任吗?

其实商业养老保险和其他保险相比来说,期限更长,收益也更稳定,能够确保投保人一定年龄后领取,并长期领取直至终身领取,真正地确保了资金用于后期退休后养老生活。

例子:如果马大姐30岁投保商业养老保险,月缴保费1000元,一直缴到60岁,产品保证收益率是复利3.5%,退休后按月终身领取养老保险金,那她到60岁退休时,缴纳的保费本金是36万元,账户价值是61.8万元,相当于本金增加了25.8万元。通过精算,他60岁开始领取,一个月可以领到2746元保险金,如果他活到85岁,一共可以领到82.4万元,该保险金支付将一直持续到其生命结束。

此外,除却商业养老保险之外,我们还需要搭配健康险,健康险投保的前提是年轻和健康,当年纪大了,健康出现了问题,即使在有心想要投保,保险公司也会不卖,因为风险太高了!然而如果在自己年轻时,如果没有准备好充足的健康险,那么年老时的高额医药费谁来承担呢?是商业养老保险?还是自己一辈子的积蓄呢?所以保险趁早投保,越年轻保费越低,越年轻保障时间越长,越年轻选择性越高,越年轻投保越容易!

责任编辑: